Sous-traitance: rappel des règles d'autoliquidation de la TVA

Dans le secteur du bâtiment, l'auto-liquidation de la TVA s'applique lorsque des travaux sont effectués par un sous-traitant pour le compte d'un donneur d'ordre assujetti à la TVA. Ainsi, la taxe due au titre des travaux de construction réalisés par un sous-traitant doit être acquittée par le donneur d'ordre. Les sous-traitants n'ont plus à déclarer ni à payer la TVA due au titre de ces opérations.

Travaux concernés

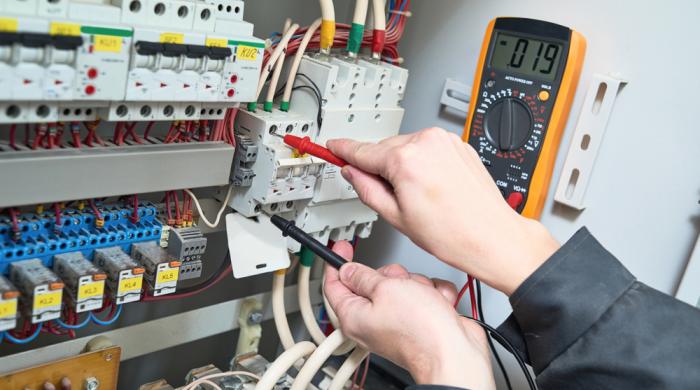

Le dispositif est applicable aux travaux de construction, y compris de réparation, de nettoyage, d'entretien, de transformation et de démolition, effectués en relation avec un bien immobilier par une entreprise sous-traitante (quel que soit son rang en cas de sous-traitance en chaîne) pour le compte d'un preneur assujetti à la TVA.

Il s'applique uniquement en cas de sous-traitance. Le sous-traitant agit toujours pour le compte d'une entreprise principale.

Sont notamment compris :

- les travaux de bâtiment exécutés par les différents corps de métiers participant à la construction ou la rénovation des immeubles ;

- les travaux publics et ouvrages de génie civil : sécurisation de parois rocheuses (pose de filets antichute de pierres en montagne, travaux à l'explosif pour faire tomber des blocs de pierres, confortement de falaises), installation d'équipements de sécurité (glissières de sécurité) ou de signalisation (panneaux, feux tricolores), installation de radars routiers, marquage au sol (routes ou parking) ;

- les travaux d'équipement des immeubles, c'est-à-dire les travaux d'installation comportant la mise en œuvre d'éléments (appareils, canalisations, réseaux, travaux de pose d'une cuisine équipée intégrée au bâti, sonorisation d'une salle de spectacle, travaux d'étanchéité d'une piscine...) qui perdent leur caractère mobilier en raison de leur incorporation à un ensemble immobilier ;

- les travaux de réparation ou de réfection ayant pour objet la remise en état d'un immeuble ou d'une installation immobilière ;

- les opérations de maintenance ou de nettoyage qui sont le prolongement ou l'accessoire des travaux concernés (installations électriques, de chauffage, de climatisation, de ventilation, de surveillance, de sécurité incendie et d'ascenseurs, nettoyage de chantier).

Travaux exclus

Ne sont pas concernées par le dispositif de l'auto-liquidation de la TVA les opérations suivantes :

- opérations de nettoyage (détartrage de colonnes et de canalisations, nettoyage et désinfection de vide-ordures, dégorgements d'urgence, diagnostic de conformité des branchements, désinfection, désinsectisation, dératisation) faisant l'objet d'un contrat de sous-traitance séparé ;

- livraison d'un bien meuble corporel, destiné à l'équipement de l'immeuble faisant l'objet des travaux (par exemple, lorsque qu'une entreprise titulaire du marché ou sous-traitante fait appel à une autre entreprise pour la fabrication de matériaux ou d'ouvrages spécifiques) ;

- prestations intellectuelles confiées par les entreprises de construction à des bureaux d'études, économistes de la construction ou sociétés d'ingénierie ;

- contrats de location d'engins et de matériels de chantier (bennes, grues, échafaudages...), y compris lorsque cette location s'accompagne du montage et du démontage sur le site, ou de livraison de matériaux sur site (par camion ou hélicoptère).

Mécanisme d'auto-liquidation

Auparavant, la TVA était facturée (et donc collectée) par le sous-traitant auprès du preneur, puis déclarée et reversée à l'État par ce même sous-traitant lors de l'encaissement de la facture. Désormais, la taxe doit être collectée par le preneur, c'est-à-dire l'entrepreneur titulaire du marché.

Attention :

Le défaut d'auto-liquidation de la taxe est sanctionné par une amende de 5 % de la somme déductible.

Obligations de l'entrepreneur principal

C'est désormais l'entreprise principale qui est redevable de la TVA sur les travaux immobiliers qu'elle sous-traite.

Le preneur des travaux doit déclarer le montant hors taxe des travaux qui lui sont fournis sur la ligne « Autres opérations imposables » de sa déclaration de chiffre d'affaires.

Si le sous-traitant bénéficie de la franchise en base de TVA (un auto-entrepreneur par exemple), l'entreprise principale ne collecte pas la TVA du sous-traitant dans la mesure où le chiffre d'affaires de celui-ci n'excède pas les limites de la franchise en base de TVA et qu'il n'a pas opté pour un régime réel d'imposition.

Obligations de l'entreprise sous-traitante

Le sous-traitant réalisant des travaux concernés par la mesure ne doit plus facturer la TVA relative à ces travaux.

Les factures doivent comporter, en plus des mentions habituelles, la mention Autoliquidation justifiant l'absence de collecte de la taxe par le sous-traitant et faire apparaître clairement que la TVA est due par le preneur assujetti.

Le montant total hors taxe des travaux doit être mentionné sur la déclaration de TVA dans la rubrique Autres opérations non imposables.

En cas de paiement direct du sous-traitant par le maître de l'ouvrage, ce dernier doit le payer sur une base hors taxe et l'entrepreneur principal (le donneur d'ordre) auto-liquide la TVA.

Même s'il ne collecte pas la taxe, le sous-traitant peut déduire la TVA qu'il supporte sur ses propres dépenses.